追求財富自由的心人人都有,差別在於富人總是用「行動」讓呆錢變活錢,一般人總是守著儲蓄,幻想著一夜致富的可能,其實只要學會養錢的絕招,你也可以創造財富的巔峰。

今年三十一歲、月薪四萬元的張耿豪,目前是一位工程師,家境小康的他,從二○一一年起,靠著自學美股ETF(指數股票型基金)投資理財至今,帳戶已有近五百萬元的資金,平均每年七%至一○%的報酬率,遠高於定存利息。若從「七二法則」來看,假設年報酬率一○%複利計算,張耿豪只要再七.二年就可以資產翻倍。

換言之,即使他不再加大投資本金,也有機會在不到四十歲,就完成存摺多千萬元的目標。

剛結婚的張耿豪,前陣子還帶了新婚的太太去芬蘭看極光,一趟為期二周的旅程,二十萬元旅費就是從他基金養錢計畫賺來的。為了鼓勵想與他一樣的年輕人,他建立「ETF美股──世界財經」部落格,分享養錢心得。

40歲,窮忙高危險群!僅六%擁有百萬存款

「我不抽菸、不喝酒、也不買車,最大的興趣就是賺錢與儲蓄,吃穿很省,偶爾買3C產品犒賞自己。」對賺錢理財充滿行動力的張耿豪,大學便開始兼差加上當兵薪餉,還沒出社會就累積到七十萬元的本錢投資。

他一開始就鎖定美股的想法是,與其投資台灣的蘋果公司受惠股,還不如直接買蘋果的股票,他曾在一四年美國IPO股(首次公開發行)找到賺錢機會;再如,喜歡運動的他覺得GoPro相機好用,研究過後就直接買其美股標的,曾讓他賺到新台幣幾十萬元。只是,美股波動大,他的情緒常因此受影響,讓他決定不如專注美股ETF的投資。幾年下來,他在美股ETF找到平均報酬率七%到一○%的黃金組合,「透過定期檢視與調整,按部就班養大我的千萬退休金」,年紀輕輕,張耿豪就展現理財的紀律。

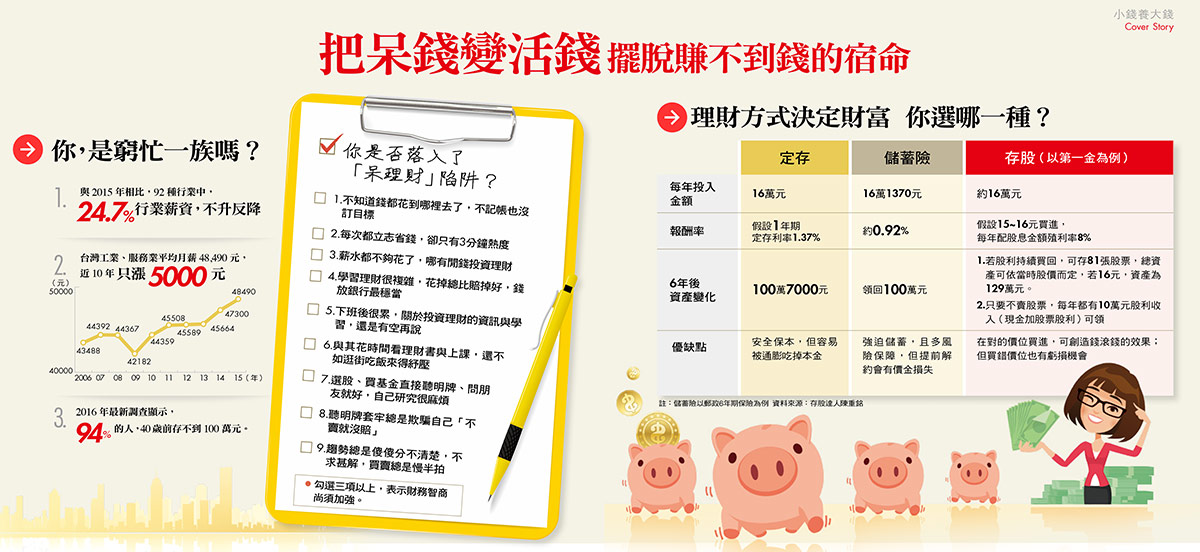

的確,不要小看每年七%到一○%的報酬率,股神巴菲特曾說過,「複利效果」是他投資成功的關鍵之一。張耿豪很早就意識到,不能只靠從薪水擠出存款,必須創造「錢滾錢」的威力。可惜大多數的人都不像張耿豪,反而是缺乏理財的明確目標與正確方法,好不容易存下來的錢,只呆呆地放在銀行;更糟的是,把「沒時間」、「不懂怎麼理財」掛在嘴邊。懶得理財、毫無行動力的結果,陷入「先天薪資不良、後天理財失調」的困境。

五成以上理財只靠定存、保險

根據行政院主計總處調查顯示,二○一五年四十歲以下的青壯族薪資水準倒退十九年,三十至三十九歲的實質年收入僅六十六.九萬元,其中,三十歲以下月薪不到三萬元的年輕族群高達三三五.二萬人,月薪低於四萬元者更有六○二.一萬人,占六八%。

而從「yes123」人力銀行調查也發現,在一三四一位三十九歲以下的上班族,僅六%擁有百萬存款,甚至有一成三的人「零存款」;另外,一份渣打銀行的青壯年族群退休金理財調查也發現,國人將壽險與定存列為頭號理財工具,占比分別高達六五.二%與五三.四%。這些保本、低報酬的理財標的,無疑是把錢養大的頭號殺手。

曾經當過五年低薪流浪教師、著有《每年多存三百張股票》的存股達人陳重銘,則鼓吹逢低存進質優股,他認為,比起定存、儲蓄險,投資股票的養錢效率較高,每年賺進一○%絕對有機會,「只要用對方法,紀律化理財,財富增值並沒有想像中困難」。

進入低利時代,把錢擺在銀行,微薄的利息收入,無法發揮錢滾錢的效果。

早就經歷長期的低利痛苦的日本,創造四年資產翻三十倍的日本平民股神、《跟著十二位傳奇投資大師學習賺錢鐵則》的作家小泉秀希則也建議,要活用資金,危機往往就是轉機。在○三年因為「危機入市」,大膽用成長股投資大師歐尼爾的投資法則,加上適度的槓桿積極投資理財,結果為自己帶來資產翻十倍數以上成績。

今年三十八歲戴成霖,是股房雙賺的理財贏家,他住在台南市當地價值逾三千萬元的豪宅,他目前手上還有二間房產,每年收租百萬元,現金股利約一五○萬元,若不含創業收益,光投資資產至少超過三千萬元。目前身兼補教業負責人與建設公司顧問與景觀植栽設計事業的他,總是樂於分享自己「養富」的心得。

「能幫小資族邁向財富自由的殿堂,也是一種功德。」記者用這個理由說服戴成霖接受採訪。他說,平日繁忙工作之餘,偶爾兼任救國團的理財講師,會這麼熱中投資理財與教學,除了興趣使然,其實也受父親很大的影響。

▲點擊圖片放大

他股房雙賺 來自父親灌輸正確理財觀

原來,戴成霖的父親是經營自行車的中盤商,有生意頭腦也很有理財想法,從小就灌輸他要勤儉、好學、培養正確的投資理財觀。父親總是教誨他,「人要學會控制開銷、用錢賺錢,才能過上好日子。」而父親雖然沒聽過股神巴菲特,卻早就在生活中實踐存股投資術。

戴成霖說,他在美國留學的費用都是靠父親早期買中鋼、台塑等股票存下來的現金股利,因此從小在父親的耳濡目染下,他從高中時代就開始記帳,至今從未間斷。而且打從高中,他就立下人生理財目標:在三十歲前賺到第一個五百萬元,四十歲前賺到三千萬元。

「正因目標不低,讓我更有投資理財與拚事業的動力。況且父親言明在先,出社會後,財富增值就要完全靠自己,我也得好好爭氣,回饋他多年來的栽培。」戴成霖說。

比起薪水 他更關注資產淨值

在美國威斯康辛大學商學院大二時,戴成霖就用自己存下來的五十萬元開始操作股票。研究所畢業後進到巴菲特美國子公司時思糖果(See's candies)財務部任職,負責研究、評估一家公司是否有投資與收購價值,工作年薪高達二五○萬元。然而為了照顧當時七十二歲的父親與思鄉情切下,一年多後返國,在家裡附近的證券公司,當起月薪三萬元的證券營業員。

問他薪資落差如此之大,難道不會打亂他人生賺錢的規畫藍圖?「不會!真正有錢人的思惟是,比起薪水的高低,他們更關注於資產淨值。」戴成霖說。

打從大二起,戴成霖就積極嘗試投資,陸續買進星巴克、麥當勞、蒂芬妮等美股,每檔股票都創造二至三成的獲利,甚至越洋買進台股亞泥也賺了四成。靠著來回操作,不但逐漸培養操盤的敏感度,也累積出一定的資金。等到工作之後,戴成霖更規定自己逐月拿出薪水的五成來投資,等到回到台灣時,他手上已滾出四百萬元的資金。

這段練功期間,喜歡閱讀的他,認真研讀上百本投資理財書籍,他謹記父親的叮嚀,「要以錢滾錢,才能過好日子」,一心一意朝自己設定的理財目標前進。即使二○○六年回台之初,收入大減,但他對自己「錢滾錢」的能力已有一定的自信。

戴成霖把錢養大的祕訣,在於很早就懂得「雙流理財法」,也就是選定能創造「現金流」的標的加以投資;再輔以「時間流」的概念,讓投資標的經過時間複利效果,創造可觀的效益。

但前提是投資標的價值不能產生大幅減損,因此嚴守停損紀律很重要。

虧百萬悟出「本金不能大賠」

○七至○八年,適逢金融海嘯,面對全球股市受創,回台不久的戴成霖正打算試試身手,此時他想起巴菲特投資學常被引用的概念──危機入市,鎖定價值型投資原則來選股;再奉行彼得.林區「好公司,不要太介意股價短期的波動,要看長遠的獲利」的理念,選出台化、台泥、台積電等股票買進。這一舉,為他帶來翻倍的財富,總計資產累積到超過千萬元。

○八年十月,他分批買進台泥,均價約十五元,持有六個月後在三十五元出脫,獲利一三三%;○九年,他在六十元附近買進台積電,除了波段操作的獲利,也效法巴菲特逢低長線持有好公司的方法,配置部分資金在台積電當作「養錢基本標的」,藉此發揮時間流創造的複利效果。換算他從持有台積電至今七年來,不含股息,股價已經多出兩倍。

在把錢養大的過程中,戴成霖也曾陷入貪婪與自負的關卡,嘗到投資失利的苦果,一檔奇美電(後與群創合併)就曾讓他賠掉上百萬元。那時戴成霖有位好友在奇美電當主管,提及公司業績好,適逢與友達的合併題材發酵,他看了股價線形也不錯,決定重押五百萬元,卻忽略了外資賣超、籌碼鬆動的警訊,「股價跌一成時我還有信心,跌到二成時,只好賠錢出場。」

「我怎麼也會犯這種基本錯誤?」事後戴成霖懊悔地檢討著,原來,之前他才聽信台積電友人說起公司不錯,小買賺過一筆,「正因嘗到甜頭,所以這次重押,沒想到一百萬元就泡湯了!」謹記這次教訓,戴成霖自此更重視風險控管,嚴守一○%停損,與觀察籌碼變化的重要性,「畢竟投資養錢守則第一條就是:本金不能大賠。」

買房切割分租 年收百萬租金

現金流的概念,戴成霖也用於房地產投資。為了養大本金,他撥出股票投資的獲利,當作自備款,再貸款投資房地產。他認為,以目前的利率水準,舉債買進能增值、創造現金流的房子仍然划算。儘管有房貸,但這種負債是「好負債」,雖然每月仍有現金付出,但資產會跟著膨脹,還會創造出好的現金流。

當時戴成霖將股票獲利的錢,買下台南市成功大學附近價值四百萬元的透天厝,又花二五○萬元分割成十六間套房,「每間每月收六千多元,一年就收租一百萬元。」兩年後,他又以一千二百萬元帶租約的方式,賣給想要年收息五%、六%的投資客,價差現賺六百萬元。「假設沒賣掉,光是收租金四年就能回本,成為可以賺錢的資本也很划算。」如此股房雙賺,讓他在三十二歲就賺進一千五百萬元的資產。

他笑著說,房產投資要買在相對低點,並考慮租金投報率,目前在南部或其他外縣市的低總價房,只要把房子整理一下,還是能創造出租金年報酬率六%。

奉行資金必須活化的戴成霖說,即使目前對投資市場看法保守,他身邊也不會擺太多資金,他在資產配置上,現金僅留一成,其餘的房市理財占四成,股市占兩成,兩成配置在事業上,期貨一成,當年的理財目標,已經順利達陣。

在成長股的投資邏輯上,戴成霖有一套選股標準作業流程(SOP),在股票挑選上,他會選擇產業趨勢向上,股東權益報酬率(ROE)一五%、毛利率成長、股價站上十八日線、相對強弱指數(RSI)強度在五十以上、有外資法人進場的成長股。

例如一百元買進,二百多元賣出的同致;賺三成的汽車股東陽;年初買進倍數獲利的微星,都是典型代表。

挑股價跌破淨值股 獲利六成

其中,戴成霖尤其看好汽車電子股的同致,認為只要股價整理拉回後,外資籌碼重新進駐,就是可以布局的點;但長線來看,他認為目前大盤位置點相對較高,長線比較好的買進點是八千五百點附近。

此外,股價跌破淨值,技術面與籌碼面符合上述進場邏輯者,也是戴成霖會波段操作的標的。例如鋼鐵股燁輝在今年七月二十八日,股價在八.二元,不但相較十五元的股價幾近腰斬,當天外資買超四百多張,且RSI強度在五十以上黃金交叉,就是不錯的買進訊號。以十月最高價十一.○五元來看,帳面獲利三成五,搭配小量融資操作,報酬率更可達六成。

至於長期存股標的,則以現金殖利率六%、每年穩健配息、股價淨值比低的標的為主,包括國泰金、建大、亞泥、中華電,都是他長線看好的標的。

的確,股房雙賺,似乎是許多有錢人呆錢變活錢的最佳捷徑,因為有錢人總是「想得很大」,是用長遠宏觀的眼光思考問題 ;一般人則是「想得很小」,只看到眼前,傾向即刻滿足欲望,而對未來欠缺考慮。事實上,如果想要「錢長大、賺更多」,只要找到合適的滾錢工具,建立好習慣,就能把小錢養成大錢。

張耿豪靠美股ETF,每年賺7%~10%,養大他的退休金。

理財教練教你 小錢如何養成大錢

「適當地理財,還是比什麼都不做來得好。」四十歲就財富自由、著有《沒有太多錢也能錢滾錢》的理財作家蔡志雄建議,用資產去賺錢,才能錢滾錢。不論是買股票、買基金與ETF,買房收租都是養錢的第一步。

買房、存股 用資產幫自己賺錢

蔡志雄建議可以找低總價房子理財收租養房,他以自身經驗為例,他曾買低總價、租金投報率高的房子理財,有如變相的強迫儲蓄。他的作法是,用一百萬元買總價三百萬元房子,以每月租金收一萬元,年報酬率有四%,不但比定存好,還有機會賺房屋增值的價差;現在房市景氣不好,如果遇到低於市價三成以上的標的,再做考慮。若看到報酬率更高的理財工具,還可透過理財型房貸,借低利息的錢,投資報酬率一○%的標的。

存股標的方面,陳重銘建議,投資人可挑中華電與○○五六(元大高股息ETF)等現金殖利率四%以上的標的,其中,ETF的股息涵蓋三十家公司,具有風險控管的好處;另外,大型金控股、特別是公股行庫,像第一金,配息穩定、股價不高,存股也很放心。理財教母林奇芬則提出,基金養基金或ETF也是個好方法,從存錢的角度,可挑區域市場的基金如美國股票型基金,用定期定額方式買進,並設立一○%至一五%的停利點,贖回後再投資的方式養大資產。

「有人說,投資風險太高,與其賠掉不如花掉。」林奇芬認為,很多選擇呆儲蓄,不是懶得學投資,就是過去投資經驗不好,心生恐懼。其實只要做好功課與風險控管,即使小賠也不致傷到把錢養大的母錢,阻礙理財的複利效果。

戒呆儲蓄 別只想高獲利、配息

林奇芬舉例,有些原本理財超保守的人,只要聽到「可以保證獲利、穩健配息」就衝動買單;但細看之下,這些多屬類全委基金、類全委保單。然而,強調每年可以穩健配息四%的理財工具真的好嗎?其實不然,在股市空頭之際,這些配息的投資標的,本身淨值的虧損,往往超出你的想像。

「投資不怕小虧本,但最怕血本無歸。」林奇芬認為,小虧損可以累積大經驗,建立正確的投資邏輯與理財判斷;但不要貪圖宣稱高報酬率的投資產品,也不要認為把錢交給專家投資就不用煩惱。的確,自己的血汗錢要自己顧好,多花點時間定期檢視投資標的,建立一套正確的研判邏輯,才是把錢越養越大,邁向致富之路的王道。

.jpg_280x210.jpg)