美國次貸風暴平息不到一年,南歐國家希臘爆發債務危機, 恐將債台高築的葡萄牙、西班牙、義大利與愛爾蘭也捲進此風暴圈。

過去40年來,每五、六年發作一次的金融風暴週期,似乎正在縮短之中,成為一種「新常態」。

了解希臘債信危機的前因後果,以及歐元區經濟走向,將有助投資人面對不確定的未來,趨吉避凶。

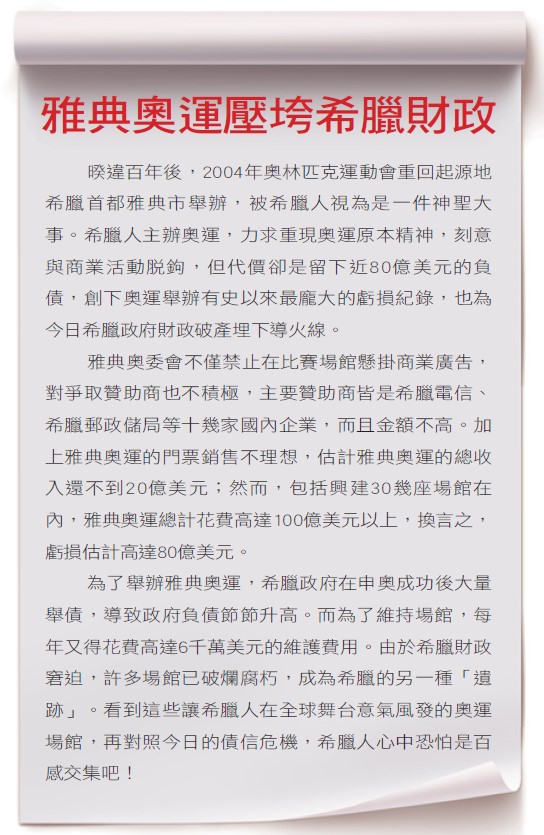

二○一○年五月十日上午,二天前從冰島再度飄來的火山灰逐漸飄散,歐洲飛機航班也陸續回復正常。在此同時,從希臘開始爆發並擴散的「債信危機火山」,也隨著歐盟祭出總金高達一兆美元(七五○○億歐元)的救市基金方案,而暫告平息,歐股與歐元也從上周暴跌後的深淵裡強勁反彈。然而,歐洲政府的債信危機真的就此畫下句點嗎?恐怕是所有人心中的問號!

一兆美元 嚇阻禿鷹狙擊歐元 以債止債 問題仍未解決

摩根士丹利證券的新興市場策略分析師瑞曼(Rashique Rahman)對一兆美元救市方案下了一個讓人難以反駁的註腳:「不管創造出多少流動性,主權債信風險警報依舊尚未解除。我們的看法是,先進國家主權債信仍面臨評等調降的壓力而持續惡化,」「此外,歐洲次要國家的債台高築問題將透過這個救市基金,或者透過歐洲央行購買(公債)行動而傳遞到歐洲核心國家…。

瑞曼點出了大部分投資人心中最大的疑慮:「要救一個債台高築而且賺錢能力有限的人,真的只要不斷借給他錢,讓他不要倒帳就夠了嗎?會不會救到最後,反而債主都被拖下水!」

當投資人正從美國次貸危機的重創中逐漸痊癒之際,希臘債信危機所造成的全球股市重挫及歐元重貶,又勾起投資人○八年持續到○九年初,股市崩跌的那段恐怖的記憶。五月十日祭出的一兆美元救市基金方案,雖暫時化解了股市恐慌性暴跌危機,但《紐約時報》卻馬上拿一兆美元救市方案,與○八年九月美國政府推出的七千億美元紓困計畫相比,認為穩定市場效果有限,股市在短暫持穩後,持續重挫機率仍大。

為了救希臘,歐洲政治領袖似乎不計代價「豁出去了」!因為嫁給德國老公而擁有德國籍的淡江大學歐洲研究所副教授陳麗娟說:「將近七○%的德國人民都反對金援希臘,德國人抱怨,為何省吃儉用、辛苦累積的血汗錢,要給社會福利優渥、生活過得優哉的希臘人!」但陳麗娟分析,不幫希臘度過難關的話,恐將掀起骨牌效應,同樣債台高築的葡萄牙、愛爾蘭甚至西班牙,恐將陸續捲入風暴,致歐元陷入劫難。

一兆美元救市基金宣布的前一天,即五月九日,人口高達一八○○萬人的德國北威州(北萊因威斯特伐利亞州)舉行地方選舉,現任總理梅克爾(Angela Merkel)代表的基督教民主黨,創下在該州二次世界大戰以來的最低得票率。少了北威州在參議院的六席席次,默克爾所屬的執政聯盟,等於喪失了參議院多數優勢,也等於是德國人民對金援希臘投下反對票。

問題是,這一兆美元的救市基金真能救得了希臘嗎?答案恐怕不樂觀。曾派駐歐盟長逾四年,已從財政部退休,現為國家政策研究基金會顧問的黃得豐指出,包含之前超過三千億歐元的舊債,以及目前歐盟與IMF(國際貨幣基金)答應給予高達一千一百億歐元紓困的新債,希臘未來幾年內,每年光付利息就高達百億歐元以上。「紓困之後,希臘的倒債危機是暫時解除了,不過,希臘人民的苦日子才要開始。希臘政府緊縮財政,肯定會打擊民間消費,這個國家的經濟未來幾年恐怕會很慘!」

黃得豐認為,歐盟一兆美元的救市基金,雖然可以收到嚇阻國際金融投機客狙擊歐元的效果,但卻未必能解決歐洲主權債信惡化的結構性問題。「希臘債信危機將加速歐盟進行政治整合,以強化對各會員國財政紀律的管理,這才是問題根本的解決之道!」他評論道。

歐盟救急不救窮 希臘將嘗苦果 強入歐元區 種下危機遠因

前IMF首席經濟學家強生(Simon Johnson)則指出,接受紓困後,希臘的負債問題恐將更為嚴重!目前希臘政府債務餘額占GDP(國內生產毛額)的比率已高達一一五%,在明年底時,更將進一步躥升至一五五%。強生認為,設算歐盟與IMF紓困希臘借款利息為五%,希臘每年必須創造出占GDP八%的財政盈餘(○九年底時,希臘當年度財政赤字占GDP比率高達一二.九%),才能維持目前的負債比水準,不致大幅躥升。問題是,若希臘嚴格執行財政緊縮方案,預計現在到明年底的GDP,將衰退一二%,這恐將激起更大的民怨。

為讓希臘度過這次危機,貨幣貶值或許是雖然苦口,但卻是效果強大的一帖「猛藥」。九七年亞洲爆發金融風暴時,包括泰銖、韓元與印尼盾等貨幣兌美元劇貶,雖然當時引發金融市場動盪,但日後也大幅提高了亞洲國家的出口競爭力,使得亞洲國家得以改善財政收支,並運用出口順差所創造的盈餘降低外債。問題是,希臘是歐元區的一員,已喪失貨幣主權,根本無法運用貨幣政策解決自己的財政難題。

事實上,希臘在二○○一年加入歐元區後,享受到各種好處,如今得為享受到的好處付出代價。黃得豐指出,希臘從一八三二年獨立後,國家債信情況就一直不好,財政危機時有所聞,德拉克馬(希臘幣名)的價位也相當不穩定。加入歐元前,希臘國內平均利率水平高達一四%,不管政府或民間籌資成本均極為高昂。然而,加入歐元後,希臘利率水準大幅下降,反而導致政府與民間拚命借錢,種下如今債務危機的遠因。

歐洲央行政策僵化 歐元被高估 產業國際競爭力低落 歐元恐將泡沫

台灣智庫董事長陳博志指出,如果希臘現在還擁有自己的貨幣,在經濟不好時,就可以藉貨幣貶值來改善經濟與財政收入。然而,希臘已加入歐元區,若因其他歐元國家競爭力較強、帶動歐元升值時,競爭力較弱的希臘產業還要進一步受害。因此,討論共同貨幣的學理早已指出,要經濟情況類似的國家,才可以採取共同貨幣。

另外,基於歐元區經濟規模最大的德國的「強勢歐元」歷史情結,也難以藉由歐元貶值,來紓解「歐豬五國」﹝(PIIGS,葡萄牙(Portugal)、愛爾蘭(Irland)、義大利(Italy)、希臘(Greece)與西班牙(Spain)﹞債務問題。德國戰前曾多次陷入濫發鈔票的通膨危機,因此,從二次世界大戰後,德國聯邦銀行堅守以「控制通膨」為最高優先的政策目標,設定平均每年一.五%的長期通膨目標,這讓德國在戰後經濟發展力道強勁,卻從來未曾像日本、或者現在的中國,出現嚴重的通膨,五十年平均通膨率只有二.七%,創造了長期穩健經濟成長的最佳典範。

九八年六月二十日,德國聯邦銀行在歐元正式上路的當天,在原地址更名為歐洲央行。因此,歐元啟動的核心理念,仍然是「嚴格控管貨幣供給、維持政府財政穩健運作」。承續德國聯邦銀行優良傳統的歐洲央行,堅持不超過二%的通膨目標,以及每年不超過GDP三%的中央政府財政赤字。更重要的是,即使面臨到○八年那樣的金融海嘯,歐洲央行不隨著美國、中國起舞,至今仍然堅守「被動」的角色,只有在危急時提供市場需要的短期流動性,絕對不主動印鈔票。

財政造假 隨政治變天浮上台面 歐盟財政紀律管理鬆散 難辭其咎

問題是,這種優良貨幣政策管理傳統,長期而言,造成了歐元幣值被高估。英國《經濟學人》雜誌衡量各國實質購買力的「大麥克指數」顯示,歐元匯率被高估了近四○%。歐元匯率被高估,導致了歐洲產業的國際競爭力低落,但是,缺乏強勢經濟實力支撐的貨幣,最終仍不免走向泡沫。在歐元與美元彼此都希望對方「泡沫化」的貨幣戰爭中,歐元顯然已經潰敗。

目前加入歐元體系的十六個國家,只有德國與法國國家財政體質「較為強健」,其他十四國中,比利時、荷蘭、盧森堡的經濟規模太小;芬蘭、奧地利只能求自保;塞普路斯、斯洛伐克、斯洛維尼亞、馬爾他對歐元區而言,更是無足輕重的經濟體;而被列入危機名單的西班牙、葡萄牙、義大利、愛爾蘭,都是經濟規模遠大於希臘、債信問題卻相去不遠的大國,僅靠著德、法兩國的國力,是否有能力背負歐元體系的沉重包袱,不禁令人懷疑。

加入歐元區,讓希臘能以低利率擴張財政預算,更糟的是,政客為討好選民,不計後果地大開社會福利支票,使人民大享優渥的社會福利待遇。為此,當時的希臘政府,不惜在財政數字上「動手腳」,殊不知,竟成為日後引爆政府財政與債信雙重破產的引信。

○一年,希臘終於如願加入歐元區。當年度資料顯示,希臘的政府預算赤字僅占GDP四.五%,政府負債餘額則占GDP一○三.七%。之後,即使希臘政府預算赤字日益鬆弛,但也都還能維持在七%以下。

然而,○九年希臘政治變天,新執政的社會黨上台不久即發現,舊政府公布的財政數字不實,在重新統計後發現,預算赤字竟從六%躥升至一二%以上,引起歐盟震撼;加上新政府發現,國庫的存款連一筆今年五月即將到期的九十億歐元公債,都還不出來,正式揭開希臘債信危機序幕。

專研歐洲經濟與歐元的台大經濟系副教授李顯峰指出,希臘財政赤字陡升,很明顯是希臘前任政府長久以來在財政數字上造假,政治人物不負責任自然該受批判,但歐盟對會員國財政紀律管理的鬆散態度,也難辭其咎。

▲點擊圖片放大

公務員比重逾一○% 地下經濟蓬勃 政府課不到稅收

李顯峰指出,歐盟並不是沒有具體的規範辦法,在《馬斯垂克條約》﹝於一九九一年十二月九至十日,在荷蘭的馬斯垂克舉行的第四十六屆歐洲共同體首腦會議上簽訂,為歐洲共同體建立政治聯盟和經濟與貨幣聯盟(歐盟),確立了目標與步驟﹞中,明文記載,如果會員國財政預算赤字超過GDP三%以上,就得要處以巨額罰金。「包括希臘在內的歐元會員國不知收到多少封歐盟警告信,我們稱之為藍色信件,但還沒有會員國真的有被課罰金的事情發生過,藍色警告信的效力,停留在類似台灣警察開的勸導單一樣!」李顯峰說。

財政情況一直不是很好的希臘,為什麼當初能加入歐元區,因為債信危機爆發也開始引起關切。德國《鏡報》披露,投資銀行高盛公司(Goldman Sachs)在這中間也扮演重要角色,高盛運用複雜的換匯交易(cross currency swap ),把希臘國債轉換成衍生性金融商品出售,成功地協助希臘掩蓋財政赤字真實情況。而高盛在上周開完股東會後也承認,該公司正接受數起司法調查,其中一樁就是與希臘政府的換匯交易商品有關。希臘財政數字不實,會不會演變成另一個地雷,也引起歐美金融市場高度關注。

不管怎樣,希臘提供給人民與其經濟基本面不符的社會福利,才是財政破產的主要原因。希臘智庫——經濟暨工業研究基金會主任史道納拉斯(Yannis Stournaras)分析,政府長年超支、公務員人數龐大、逃漏稅嚴重是導致財政破產的三大原因。

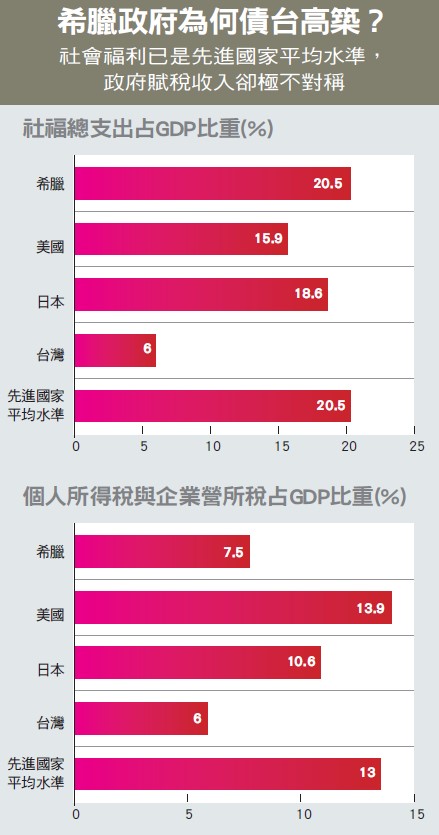

史道納拉斯進一步估計,希臘公務員占全國勞動總人口一○%,若再加上退休金管理機構、五花八門受政府資助的委員會,比率恐怕更高。龐大的公務人口、極其優渥的退休制度,為政府帶來沉重財政負擔的同時,也造成行政效率低落。另一方面,希臘的地下經濟占GDP比重高達近二五%,居歐盟會員國之首。地下經濟蓬勃,政府卻課不到稅收,這導致希臘的所得稅(包含營所稅)占GDP僅七.五%,但社會福利支出卻高達GDP的二○.五%,兩者間的巨大差距,自然造成財政日益惡化。

不到24小時的協商,歐盟火速對救市方案達成共識。(圖/Top Photo)

▲點擊圖片放大

▲點擊圖片放大

歐豬五國外債高 歐洲三強最傷削減赤字、修正社福 又怕拖累復甦

然而,畢竟希臘GDP僅占歐元區二.六%,即使真的不幸經濟崩潰,對全球的影響仍有限。投資人心中最害怕的事,莫過於是否有更大的危機隱藏在希臘債信危機後面。希臘政府總債務為三八○○億美元,外債為二三六○億美元,歐盟光拯救希臘,就搬出一四○○億美元,不僅耗費德、法龐大的政治資源、還導致歐元兌美元匯率從一歐元兌一.五○美元在短短數月內大跌到一.二六美元,外債比希臘龐大逾三倍的愛爾蘭(八六七○億美元)以及葡萄牙(二八六○億美元)如果爆發債務危機,歐盟又將會打掉多少銀彈?

李顯峰指出,西班牙與義大利的外債雖分別高達一.一兆美元、一.四兆美元,但兩國的工商業基礎雄厚,從流動性角度來看,還不至於爆發債信危機。「葡萄牙經濟基本面與希臘雷同,是讓人最擔心的國家,其次是愛爾蘭。」

若「歐豬五國」不幸爆發主權債務危機,歐洲三大國德、法、英也絕難置身事外。根據BIS(國際清算銀行)統計,法國持有「歐豬五國」的債務高達九一一○億美元,其次是德國的七○四○億美元,而英國則持有四一八○億美元,「歐豬五國」有其中一國債信違約或打折,受傷最重的反而是德、法、英三大債權國。

所以,除了祭出天文數字的救市基金方案安撫人心外,歐盟的當務之急就是削減財政赤字、修正過於慷慨的社會福利制度,重拾投資人對他們的信心。但是,這種作法將無可避免地導致歐洲緊縮消費,增加了經濟復甦的變數,這又讓高負債的「歐豬五國」陷入進退維谷的兩難境地!

▲點擊圖片放大

若放手歐元貶值 淘洗經濟結構 代價慘重 敢想不敢做

前世界銀行首席經濟學家史帝格利茲(Joseph E. Stiglitz)指出,失業率已高達二○%的西班牙,目前財政赤字已高達GDP的一一%以上,未來一定得大幅削減政府開支,才能撫平市場疑慮,問題是削減開支的大刀一揮,可能導致失業率再度躥升、經濟成長走緩,且又將使緊縮財政赤字的效果大打折扣。西班牙政府對失業者的補助金平均每人每月高達一千歐元(相當於新台幣四萬元),約等於西班牙勞工每月平均收入的六五%,義大利給的失業救濟金亦相去不遠,這些都是經濟的隱憂。

許多專家建議,長痛不如短痛,乾脆放手讓歐元貶值,等於降低歐元區實質工資水準,把經濟結構徹底淘洗一次,不過這得付出金融市場暴跌、民怨沸騰等極為慘重的代價,目前似乎沒有國家敢這樣做。

景氣波動加劇 循環更為縮短 「新常態」意味著金融危機將更頻繁

讓「歐豬五國」與歐元區今日陷入險境的真正禍首,乃是歐盟一連串錯誤的決策。從○一年不計後果,積極吸引希臘加入歐元區,以及過於僵化的貨幣政策,歐洲的政治領袖不斷犯了不應該犯的錯誤,而且一再用更大的錯誤決策,來掩飾之前的錯誤,終於將原本旭日初昇的歐元體系,推向「引火自焚」的災難。希臘債信危機基本上即是歐元危機,新一輪的金融危機其實已然爆發,而雪球到底要滾多大?要看歐洲政治領袖何時能痛定思痛,回頭正面解決會員國堆積如山的債信問題。

此外,希臘債信危機是否代表未來金融危機將更頻繁發生?未來該如何趨吉避凶?這些問題或許可用「新常態」這個概念找到線索。《新常態》一書的作者羅傑.麥南米(Roger Mcnamee)及大衛.戴蒙(David Diamond)認為,在資料傳遞極快速的新科技時代下,透過全球化的連結,原本生活中熟悉的軌道將重新自成規則,每個人面臨的選擇與不確定性變得更多,風險也更大,但報酬也將更為豐碩。

「新常態」反映在金融市場上則代表景氣波動加劇、循環更為縮短,也可能意味著金融危機將更為頻繁地發生。南台科技大學財務金融系副教授朱岳中說,「新常態」將使投資理財難度提高,更加凸顯財經與理財知識的重要。

從衡量國債破產風險程度的CDS(信用違約交換契約)的利率觀察,在五月六日市場最為恐慌的當天,希臘CDS飆升至八.三八%,換言之,每買一萬元的希臘公債,必須花八百三十八元購買CDS保險,才能把風險完全避掉。CDS比希臘高的國家還有阿根廷與委內瑞拉,意味著市場認為其公債的違約風險比希臘還高。面對政府不知節制大量舉債度日的年代,投資人面對新一波的國家債信危機,最好要有心理準備。

▲點擊圖片放大

▲點擊圖片放大

歐豬五國「三高」問題,引爆債信危機

希臘危機產生連鎖效應

歐洲經濟蒙塵

愛爾蘭

政府債務餘額占GDP比重(%) 64

政府當年度預算赤字占GDP比重(%) 11.4

貿易赤字占GDP比重(%) 2.9

失業率(%)11.8

GDP規模(美元)/GDP占歐元區比重(% ) 2277億/1.8

人口(人)443.5萬

希臘

政府債務餘額占GDP比重(%) 115.1

政府當年度預算赤字占GDP比重(%) 12.9

貿易赤字占GDP比重(%) 11.2

失業率(%) 9.4

GDP規模(美元)/GDP占歐元區比重(%) 3307億/2.6

人口(人) 1116.2萬

義大利

政府債務餘額占GDP比重(%) 115.6

政府當年度預算赤字占GDP比重(%) 5.3

貿易赤字占GDP比重(%) 3.4

失業率(%) 7.8

GDP規模(美元)/GDP占歐元區比重(%) 2.1兆/16.7

人口(人)5977.9萬

西班牙

政府債務餘額占GDP比重(%) 53.2

政府當年度預算赤字占GDP比重(%) 11.4

貿易赤字占GDP比重(%) 5.1

失業率(%) 18

GDP規模(美元)/GDP占歐元區比重(%) 1.46兆/11.6

人口(人) 4582.8萬

葡萄牙

政府債務餘額占GDP比重(%) 76.8

政府當年度預算赤字占GDP比重(%) 9.3

貿易赤字占GDP比重(%) 10.1

失業率(%) 9.5

GDP規模(美元)/GDP占歐元區比重(%) 2278億/1.8

人口(人)1064.4萬

註:

1. 截至2009年底 資料來源:IMF、歐盟

2. 「三高」代表債務高、貿易逆差高、失業率高(政府債務餘額與當年度預算赤字皆屬於債務)

希臘債信危機事件簿

2009年10月

希臘政治變天,社會黨執政後發現,當年度政府赤字高達GDP的12%以上,而非舊政府所宣稱的6%,引發財政作假疑雲。

2009年12月

標準普爾公司將希臘主權債信評等從A-調降至BBB+,政府祭出首波財政緊縮政策(調高菸酒稅),卻馬上引來數千民眾抗議。

2010年1月15日

希臘政府承諾將削減2010年財政年度赤字145億美元(穩定暨成長計畫),並表示不會退出歐元區或尋求IMF幫助。

2010年2月

希臘決定調高燃油稅,部長級以上官員減薪10%,削減公務員加給10%,凍結公務員人事。

2010年4月23日

希臘正式向歐盟與IMF求援,金額需500億歐元。但過沒幾天歐盟發現,希臘要度過難關,至少需要1000億歐元以上。

2010年4月27日

標準普爾再降希臘主權債信評等一級至BB+,創下歐元成立以來,第一個使用歐元國家主權債信被降至垃圾等級的紀錄。

2010年5月4日

10萬希臘人走向街頭抗議政府的大規模緊縮政策,公務員進行48小時罷工。

2010年5月6日

希臘國會通過財政緊縮方案,公務員全面減薪2個月(原本1年領14個月),地方政府由1300個合併成400個,延後退休3年等數十項緊縮措施。

2010年5月10日

歐盟與IMF同意金援希臘1100億歐元,並成立7500億歐元救市基金。