2026年存股族手握100萬,想買高息ETF,0056、00878、00919究竟該「獨壓一檔」還是「雨露均霑」?是要整筆錢ALL IN還是定期定額?該如何操作才能榨出最高的預期報酬?今周刊一文解析。

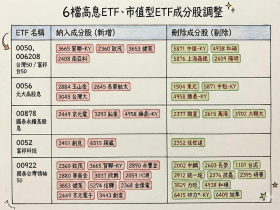

先透視0056、00878、00919選股邏輯

要追求「最高報酬」,首先不能只看殖利率的表面數字,必須理解指數背後的靈魂。這三檔 ETF 雖然都叫「高股息」,但其選股的 DNA 截然不同,正好代表了時間軸上的三個維度。

1. 0056:預測未來的預言家

身為台灣高股息 ETF 的鼻祖,0056 改制後的選股邏輯是從台股上市櫃市值前 150 大中,預測「未來一年」現金股息殖利率最高的 50 檔。

它的強項在於「預測」。當景氣循環向上(如航運、AI 爆發)時,它能迅速納入具備爆發力的個股。但缺點也在此,預測失準時可能賺了股息賠了價差。它的波動度通常大於 00878。

2. 00878:重視過去的穩健派

00878 引入了 ESG(環境、社會、公司治理)評鑑,並參考「過去三年」的平均殖利率。

它的關鍵字是「穩」。因為參考過去數據且納入 ESG,它選出的股票通常包含較多金融股或營運成熟的企業。在多頭市場它可能漲得慢,但在空頭市場,它的抗跌屬性往往能保護本金。

3. 00919:鎖定現在的精算師

00919 的邏輯非常暴力且直接,它在每年5月換股時,是依據企業「已宣告」的股利來選股;12 月則依據前三季 EPS 預估股利。

這是為了「精準領息」而生的邏輯。它不跟你談未來畫大餅,也不過度留戀過去,它要的是「現在」誰給的錢多。這使得 00919 自掛牌以來,殖利率與股價爆發力都極具侵略性,是追求帳面高報酬的強勁候選人。

百萬資金戰略配置,如何打造「月月配」最強現金流

如果存股目標是「報酬率最高」,單押波動度最大的 00919 或許在數據回測上最漂亮,但投資是人性的考驗。為了在持有期間能安心抱得住,進而吃到長期的複利,「組合拳」往往比單一重拳更有效。

這三檔 ETF 最美妙的巧合在於配息時間的互補:

- 0056: 1、4、7、10 月配息

- 00878: 2、5、8、11 月配息

- 00919: 3、6、9、12 月配息

這意味著,只要同時持有這三檔就自建一套「月月配」系統。對於百萬資金,有兩種追求高報酬的配置模型。

攻擊型配置(追求資本利得與高息並重)

配置比例:00919(40%)+ 0056(30%)+ 00878(30%)

資金分配:40 萬/ 30萬/ 30萬

重倉 00919 與 0056,目的是抓取半導體與航運等高波動產業的成長紅利。00878 佔比三成作為防禦基石。此配置在多頭市場的總回報率(股息+價差)往往最高。

金字塔均富型(追求極致現金流)

配置比例: 33% / 33% / 33%

資金分配:各約 33.3 萬

這是最平衡的打法。好處是每個月領到的股息金額相對平均,不會出現某個月份特別少的情況,有助於投資人規劃現金流再投入。

存股族如何買出「最高報酬」?

有了標的與比例,決定勝負的關鍵在於「買點」。手握 100 萬,該一次梭哈還是定期定額?

根據歷史數據回測,在長期向上的股市中,「一次性投入」的長期報酬率通常高於「定期定額」,原因很簡單:早投入的資金能更早開始享受複利,如果看好台股未來兩年的AI浪潮,且心臟夠大顆,100萬直接依比例建倉,理論報酬最高。

「實戰優化版」:6-3-1 法則

不過,散戶往往死於「買在最高點後崩盤的心態崩潰」,為了兼顧高報酬與心態穩定,建議採用「大額佈局+逢低加碼」策略。

第一階段(建立底倉):先投入 60%(60 萬),這確保了你有過半的資金在市場內運作,不會踏空行情。

第二階段(技術面加碼):保留 30%(30 萬)觀察,觀察大盤或個股的「季線」(60日均線)或 KD 值。當 KD 值掉到 20 以下黃金交叉,或股價回檔至季線支撐時,分批打入這30萬,這是拉高報酬率的關鍵,買得便宜,殖利率自然高。

第三階段(極端防禦):最後10%(10 萬)現金,這是保命錢,也是遇到市場恐慌性下殺(如股災)時的抄底子彈。

想要翻倍,必須得要股息再投入

如果您領了股息就拿去吃喝玩樂,那麼永遠無法獲得「最高報酬」。所謂的高報酬,來自於複利的雪球效應。

假設這三檔 ETF 的平均年化殖利率為 8%(保守估計),100 萬本金一年約可領 8 萬股息。

情境一(花掉)

10年後依然只有那 100 萬本金(假設股價不漲不跌),加上領走的 80 萬,總資產 180 萬。

情境二(股息再投入)

將每個月領到的股息,在次日開盤直接買入原本的 ETF,10年後,在複利 72 法則的作用下,資產將翻倍接近 215 萬(不含股價上漲的資本利得),要創造最高報酬,不是問「何時買」,而是要做到「股息不離場」。

深入分析 0056、00878 與 00919後會發現,沒有一檔ETF是完美的。0056會面臨預測失誤的風險,00878 在飆股行情中會稍顯溫吞,00919 則可能面臨換股頻繁的高周轉率問題。

要在這 100 萬的投資中獲得最高報酬,真正的秘訣不在於是否精準買在最低點,而在於以下三個執行力。

1.資產配置: 利用三檔 ETF 的互補性,建構 12 個月的完整現金流,平滑波動風險。

2.大膽進場: 既然選擇高股息,看中的就是長線填息能力,不要因為短線震盪而不敢將資金投入。

3.紀律再投: 將股息視為軍隊的援軍,第一時間送回戰場。

在這個高通膨時代,100 萬放在銀行是隱性貶值,但若能聰明地配置在0056、00878與00919的組合中,這筆資金將成為最忠實的員工,日以繼夜地創造現金流。

本文由Gemini生成編輯,不授權媒體夥伴

_20251229002851.jpg_1140x855.jpg)

_20251216224740_20251219152845.jpg_1140x855_280x210.jpg)

_20251218103259.jpg_280x210.jpg)

_20251204172630.jpg_280x210.jpg)

_20251128095211.jpg_280x210.jpg)