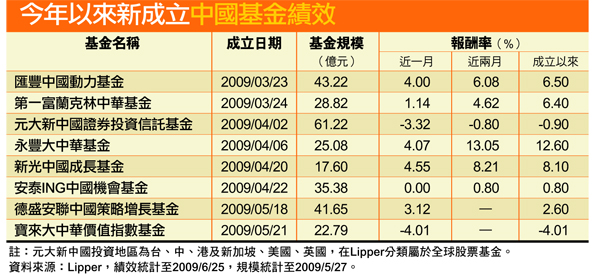

上半年新成立的中國基金共八檔,接下來台港指數基金交互掛牌,投資中國的管道更多,對投資人來說,挑選標的更複雜。隨著新成立的中國基金閉鎖期陸續到期,投資人可趁機檢視基金績效,考慮汰弱留強。

今年以來,投信募集中國基金總動員,盛況可比十年前的科技基金募集熱。

光是上半年,就有八檔中國基金成立,吸金逾百億元,目前還在排隊、申請送件的公司絡繹不絕。中國投資產品五花八門,對投資人來說,選標的變成了一件痛苦的事。

投信公司有志一同看準中國市場,主要原因,是為趕搭投資限制開放列車。但,比較這八檔新成立的中國基金,持股內容差異其實不大,大部分仍以香港國企股、紅籌股為主。而當港股走勢與陸股連動性降低,甚至出現脫鉤情況時,新成立的中國基金就未必能反映實情,與投資人期待也可能有落差。

如何才能真正掌握中國股市脈動,分享其上漲潛力?ETF指數型股票基金或許是答案。隨著新成立的中國基金閉鎖期陸續到期,投資人可趁機檢視基金績效,考慮汰弱留強。要是基金報酬率不如陸股或港股大盤表現,就可直接鎖定接下來ETF掛牌訊息,調整中國基金部位。

一、貼近指數 避免經理人選股好壞差異

日前,主管機關提出可開放台、港兩地ETF交互掛牌,其中,現已在台灣或香港掛牌的ETF,可互相向證券主管機關申請掛牌;或是發行一檔全新的ETF,同時向台、港兩地證交所申請掛牌。而以直接追蹤中國A股的指數型股票基金,持股內容純正,更是接下來市場注目的焦點。

凱基全球五色商機組合基金經理人徐靜霞指出,目前投信發行的中國基金,是由基金經理人主動選股。每位經理人對產業判斷不同,專長也不一樣,反映在基金績效上,差異就很大。以至於可能發生,明明中國股市在漲,但買到的中國基金表現不佳,就錯失賺錢良機。

ETF就沒有這樣的問題。以恆生H股ETF為例,主要投資在香港上市的中國內地企業一籃子股票,目的在緊貼H股的指數表現。這樣的好處是,沒有經理人選股好壞的差異,指數漲跌幅一清二楚,不像投資人選擇股票基金,還要擔心經理人操盤能力是否能打敗大盤。

徐靜霞說,有些ETF是以樣本方式布局,可能就無法完全貼近指數。像國內的台灣五十指數基金,是以權值最大的前五十檔股票為標的,雖然與大盤連動性高達九成以上,但仍不算是百分之百複製台股指數。而有的ETF追蹤指數效果不佳,等於違背指數化意義,投資人選擇時,必須留意指數追蹤誤差。

相較經理人主動出擊進行選股的共同基金,ETF的優勢在於交易成本低、操作彈性大。例如,一般共同基金申購手續費為一.五%,管理費加保管費要二%,總計交易成本至少須三.五%。而ETF在證交所掛牌,買賣方式、投資成本跟股票一樣,手續費為○.一四二五%、交易稅為○.三%,總計國內ETF交易費用還不到○.四五%。兩者間光是交易成本差距,就已高達三%。

二、進出容易 適合積極投資人做衛星配置

但就交易便利性及報酬風險角度評估,中國基金與A股ETF則各有優劣。例如,股票基金一天只有一個淨值,等於每天買賣只有一個價位,交易受限;而ETF就跟股票一樣方便靈活,只要在股市交易時間內都可隨意買賣,對投資人來說就相當方便。

不過,ETF無法創造超額報酬,相較投資人買到一檔選股能力很強的中國基金,長年累月下來,投資成績可能不如經理人主動式管理。但相對地,如果買進一檔操盤能力不佳的中國基金,投資人也將面臨極高的風險。換句話說,選擇ETF可穩拿中位數報酬,即所獲取的投資報酬可能較股票基金低,但所承擔的風險也低。

最後,就投資紀律來看,股票基金的好處,是可利用小筆資金定時定額扣款。例如每個月扣款五千元,就可參與中國股市,維持長期投資、定時定額的紀律。反觀ETF在證交所掛牌,進出容易,交易彈性高,未必能切實執行長期投資計畫。除非投資人自行透過「手動」扣款方式,做到定時定額投入,否則ETF容易淪為短線交易工具。

徐靜霞補充說,新興市場資訊不透明,透過經理人過濾市場訊息,篩選強勢標的,創造超額利潤的機會大。反之,像歐美資訊透明的成熟市場,共同基金經理人創造超額報酬、打敗大盤的難度較高,投資人不如利用ETF布局。

也就是說,以股票型基金或指數基金介入中國股市各有優缺點。想利用股票基金分享中國經濟成長,卻有經理人選股能力、及持股代表性不足的問題;或想節省交易成本、靈活操作具代表性的中國指數基金,卻無法獲得優於大盤的報酬。投資人在魚與熊掌難兼得下,選擇工具前,最好先釐清自己的投資屬性,再做判斷。

寶來投信指數投資處副總黃昭棠表示,指數基金與共同基金屬於兩種完全不同的投資產品。想要充分參與中國市場,有時利用多種工具進行配置,反而能達到不錯的效果。比方說,一般資產配置有核心部位及衛星部位兩種,投資人可針對自身需求,擬定指數基金及共同基金配置比重。

凱基投信指出,如果投資人屬性積極,就可將指數基金當作衛星配置。因為ETF可彈性操作,隨時交易,在行情劇烈波動下,甚至能像股票一樣進行當沖,若槓桿操作,可當作資產配置中攻擊型部位;至於核心配置,則是以定時定額方式,長期投入中國基金。

三、報酬穩健 適合保守投資人做核心配置

而投資屬性保守、或想要輕鬆投資的人,就可將ETF視為核心配置,而中國基金視為衛星配置。凱基投信解釋,像台積電股票長期持有、不去理會,股價表現依舊穩健,每年還可配股配息。對保守型投資人來說,指數基金長期獲利將穩定攀升,至少可穩拿中位數報酬。不像股票基金好壞差異大,與其猜測哪一檔中國基金績效最好,不如在核心部位中納入ETF配置。

展望下半年中國股市,基金經理人認為有兩大觀察重點。第一、中國救市方案積極,政策面帶動上半年股市表現,包括基礎建設、家電下鄉、汽車下鄉及釋放房地產利多等。而下半年能否延續多頭氣勢,必須視政策方向而定。如果貨幣政策不變,市場保持低利率水準,且基礎建設能按照計畫持續進行,對接下來中國股市來說,將有正面發展。

第二、儘管中國大陸傾全力發展內需經濟,但以目前情況來看,出口仍是中國經濟重要支柱。一旦全球經濟又再惡化,中國救市動作再積極,恐怕也孤掌難鳴。因此,下半年除非全球經濟逐步轉好,中國股市才有更進一步表現機會,否則行情可能將受壓抑,或受全球不景氣衝擊而持續盤整。

新加坡大華銀投顧指出,就長期投資角度,未來中國經濟將進入高速成長階段,其他亞洲地區政府也將持續投入基礎建設,以提振內需、減少對出口的依賴。而中國經濟邁向復甦道路,可望帶動兩岸三地市場一同起飛,大中華地區表現也極為看好。因此,除了中國股票基金、A股ETF外,投資人也可擴大投資範圍,鎖定受惠中國發展的亞太區域型基金。

▲點擊圖片放大

▲點擊圖片放大

▲點擊圖片放大