盈正案爆發,凸顯勞保、勞退、退撫等台灣三大退休基金的管理問題;從委外代操到自行操作,現行制度都讓民眾血汗錢置身於「缺乏專業」的管理風險,也讓台灣退休金的操作績效長期「績憂」,甚至不到韓國的四分之一。

「這些都是勞工和軍公教的血汗錢,請問,今天政府有沒有用最理想的制度、想盡辦法找到最強的人選來幫人民管好這些錢?」關於政府退休金制度的管理操作,一位金融業人士是如此提問。

隨著「盈正案」爆發,勞保、勞退、退撫基金在二○一○年九月短短數周之內,慘遭代操經理人坑殺二.二億元的事實浮上枱面,問題的答案呼之欲出:管錢的制度、管錢的人,都大有問題。

「不夠專業的人,加上不以專業為導向的制度,造成台灣退休金操作績效遠遜於國際,也讓委外代操業者存在徇私舞弊的空間。」政大風險管理暨保險系主任王儷玲說。

在她的解讀中,盈正案或許是一個極端的案例,「不能因此完全否定所有的委外代操經理人,」但這個極端案例卻鮮明地點出事實:「台灣的退休金管理,從委外代操到自行操盤,都嚴重缺乏專業精神。」

不專業之處,首先可從委外代操機構的評選開始說起。至今年九月,勞保基金約有一三九五億元委外代操,占基金總規模的二五%,勞退新舊制委外代操金額則達六三九八億元,占比四五%;退撫基金亦有二○二三億元委外操盤,約占基金總額的四○%。這些總額高達九八一六億元的龐大資金,究竟是如何決定由誰操盤?

代操評選失準 「選秀會」每人三十分鐘定生死

一位曾經參與評選的學者這麼說:「基本上,能不能拿到政府基金代操額度,是在三十分鐘之內定生死。」

無論是勞保、勞退、退撫,依照各自「委託經營辦法」,選定代操業者的遊戲規則大致如下:主管機關公開徵求後,業者先以書面報名,隨後主管機關成立評選小組,勞保、勞退小組人數為九至十一人,學者專家須占一半,退撫基金則為七到九人,學者專家須占三分之二以上;經評選小組篩選後,「入圍」的業者進行下一階段的「面試」。

「入圍名單往往有十四、十五家業者,集中在一天的會議裡進行評選,時間從早上八點半到傍晚六點,每家業者有二十分鐘的簡報時間,接下來的問答時間,少則十分鐘,多者,絕對不會超過二十分鐘。」也就是,每家業者接受評審的時間最多只有半小時到四十分鐘,他形容:「簡直連走馬看花都還稱不上,如何能夠有效判斷誰才值得託付?」

走馬看花的結果,不僅會讓評選失準,某位曾經參與「面試」的投信業主管亦認為:「在這樣的流程底下,評審委員往往會特別厚愛明星經理人。」他說:「或許不是迷信,應該說,因為資訊不夠,評審委員為了『避免犯錯』,自然而然會給明星經理人更多的額度。」

道理不難理解,若明星經理人代操績效欠佳,至少評審委員可以用「過去績效」說明自己的評選符合常理,「但是在台灣,某些明星經理人就是靠著抓到一檔股票成為明星,與基金公司的團隊研究和風險控管能力,沒有太大關係。」

目前台灣退休金管理是政府部門主導,王儷玲長期鼓吹台灣退休金管理應朝「行政法人」(註:組織形態介於政府與民間私人組織之間)方向改革,她舉先進國家尋找代操的嚴謹作法為例,「他們尋找代操業者,不是透過公開徵求招標,不會只有一天的會議,而是先請專業機構篩選業者名單,並實地查核,深入了解每一家業者經營管理和風險控管,甚至請專人調查經理人的身家、紀錄。」

▲點選圖片放大

缺少實戰經驗 監督管理的學者不懂股海「奸巧」

她舉韓國為例,由七十六位外部專業人士所組成的「基金管理中心」負責韓國國民年金操盤,中心設有八大部門,其中之一就是「委外代操」,「他們是透過專業人士,主動尋找適合交付民眾退休金的代操團隊。」

回頭看看台灣,除了選擇代操團隊的過程粗糙,後續的監督管理能力也明顯不足。依制度,勞保、勞退、退撫的監督單位分別是勞保監理委員會、勞工退休基金監理會、退撫基金監理委員會。其中,勞保、勞退的監理會議每月召開一次,但依「委託經營辦法」,對於委外代操的檢討,則是每季一次。

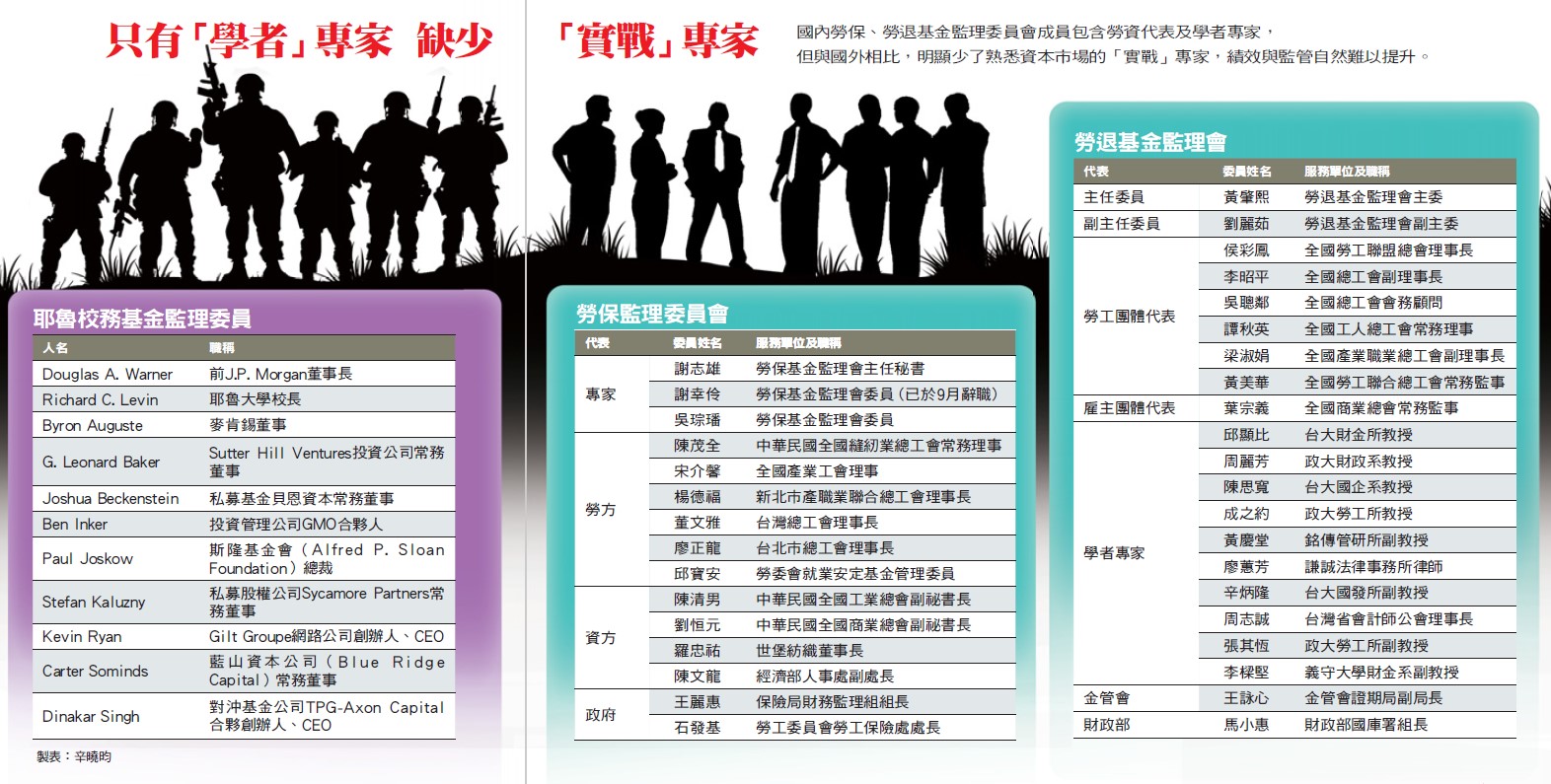

勞保、勞退監理委員中,專家分別須占四分之一及二分之一,其餘為政府及勞資雙方代表,但以目前的委員名單來看,並沒有任何熟悉股市或資本市場的「實戰」專家。王儷玲強調,投資市場的特質之一是「高度資訊不對稱」,光憑公務員、官員或學者,很難在第一時間警覺弊案發生的蛛絲馬跡,「沒有懂市場的專家來監督,不管辦法怎麼定,壞人就是有辦法騙到你。」她說。

的確,攤開勞保監理委員會或勞退基金監理委員會的委員名單,人數不少,但專家部分多為學者,若對比美國耶魯大學校務基金委員會名單,人數不多,但成員動輒來自私募基金、避險基金或投資公司高層,哪一個委員會較為專業?哪一個容易被騙?不難想像。且從耶魯大學校務基金近五年平均年報酬率七.七四%來看,由具金融專業的人才監管,績效確實比台灣土法煉鋼的方式,高出許多。

今年六月,監察院院務專欄針對勞保監理委員會監督委外代操的效果提出評論,一舉提出三大缺失:「對於績效不佳的受託機構缺少懲罰」、「對於相關利益迴避風險的管理存在盲點」、「對於國外委託經營,委員會根本沒有查核功能」。如今看來,前兩項缺失,某種程度都是盈正案有機可乘的關鍵。

▲點選圖片放大

管理費率太低 代操者容易被貪念戰勝正義

在王儷玲的眼中,委外代操之所以存在經理人舞弊空間,除了「不會管」之外,「政府也不願意給代操業者合理報酬,於是,出現了所謂的代理人風險。」簡單地說,給錢給得少,就像職棒球員薪水太低一樣,一旦遇到誘惑,貪念戰勝正義的機率自然提高。

「投信參與政府基金代操,根本賺不到錢,賺到的只有現金流量而已。」某位曾參與代操投標的投信總經理說。他指出,目前政府基金給代操業者的費用,是每年大約○.一二%至○.一七%的管理費,管理五十億元,基金公司每年只收到六百到八百萬元。

據勞保局統計,目前共有七家投信業者為勞保基金代操,總額約為四四○億元,這七家業者今年上半年所拿到的管理費僅有三四二○萬元,換算下來全年管理費只有代操總額的○.一五%。「同樣是代操,勞保給國外業者的管理費,多半是操作金額的○.五%以上,比本土業者至少多兩倍。」

雖然勞保、勞退、退撫在委外代操時也會在管理費之外提供「績效佣金」,但業者直指:「意義不大!」就像是把業務員的薪水壓到極低,再給他高額的績效獎金制度,「拚半天,賺到的和別人差不多,還是無法創造努力跑生意的動機。」況且,一旦遇到市場環境欠佳、操作困難時,眼看「績效獎金」無望,「經理人更有可能動歪腦筋。」

人力不夠專業、報酬不夠合理,這樣的問題,不僅存在於委外代操的部分,「勞保、勞退、退撫本身的操作績效長期欠佳,可以說也是因為人、錢都不夠。」王儷玲表示。

今年前九月,勞保、勞退新制、退撫三大基金分別繳出五.八九%、四.一一%及二.八三%的報酬率,這樣的績效表現,雖已勝過各基金過去五年的年度報酬率平均值,但仍遠遜於鄰國如韓國國民年金近五年六.七九%、新加坡中央公積金近三年一二.一%的報酬率。

「老實說,真的不能苛責這些操作基金的公務員。」王儷玲為政府基金操盤人員叫屈:「他們的人太少,負擔真的太重了。」

操盤人力緊繃 天天打電話找銀行存錢

依現行作法,負責勞保基金運作的單位是勞保局財務處,勞退是勞工退休基金監理會,退撫則是退撫基金管理委員會;實際負責基金操盤者,分別為勞保四十八人、勞退四十四人、退撫二十四人,換算之後,三大基金內部的「每人平均操盤金額」分別達到一三二億元、二三九億元、二○五億元。

勞退基金監理會主委黃肇熙曾經私下聊到人力短缺之下的操盤實況:「勞退新舊制加起來有一兆多元,很多錢要放在銀行定存,但是銀行根本不收大額存款,所以必須拆單、不斷換票,四十四位同仁每天打電話,一家一家聯絡銀行,每個人單月的資金調度量甚至達到五十億元。」每月調度五十億元,這樣的手筆,恐怕已超過不少中小型規模的共同基金經理人。

工作量與壓力不比一般基金經理人低,但是,薪水卻不算高。王儷玲表示,以勞保局財務處基金運用科的狀況來看,「科長是主管,但月薪大概只有七萬元左右,底下的操盤人員恐怕更少。」業界人士指出,這樣的薪資水準若與韓國操作政府退休金的經理人比較,大概差了二到二.五倍。

薪水偏低之外,缺乏獎勵制度的配套也是問題,甚至應該說,這群幫全國人民操持退休金大計的公務員,不但沒有獎勵制度,反而只有懲罰制度,「賺錢沒有太多的特別獎金,賠錢的話,年終獎金恐怕就會變少。」王儷玲認為,在這種薪資與獎金制度下,操盤人自然而然會朝「低風險」的方向布局,不願為了賺更多錢而承擔較高風險。

考核注重短線 只懲不獎 退休金賺不到長線報酬

在專家眼中,讓政府退休金操盤綁手綁腳的原因,除了制度設計「注重短線」之外,還包括了「基金規模不足」。

勞保與退撫是採取「確定給付制」,理論上,此一制度的重點是「現有的基金規模應盡量能夠支應未來負債」,若規模與未來負債相當,稱為「完全提撥」,若基金規模不足,就可稱為「提撥不足」。目前,退撫的提撥比率大約只有二○%,勞保更慘,只有六%,兩者均是嚴重的提撥不足。

提撥比率嚴重不足,基金破產風險攀高,管理者雖然知道「必須搶救」,但更害怕承擔風險;相對的,如果提撥比率較高,則管理者手中資金足夠,又不必過度擔心破產危機,因此能夠讓資金做更有效率的運用,「中國社保基金要求的提撥比率是八六%,美國加州公務員退休金則是八○%,相較之下,政府應立即思考如何分期撥補勞保與退撫的資金缺口。」王儷玲說。

除了政府加速撥補之外,要藉由擴大基金規模快速拉高基金操盤的「戰鬥力」,銓敘部前部長朱武獻認為,應該仿效韓國、新加坡作法,將公私部門退休準備金整併,共組「退休金公團」,共同營運管理,一方面可整合管理人力,另一方面也整合資金實力。

師法韓國、加州 全面導入行政法人制 資訊揭露更透明

事實上,採取「行政法人制」的韓國「國民年金公團」,正是王儷玲對台灣退休金管理改革的終極理想。行政法人的目的,是將部分需要高度專業與效率的行政事務引進企業精神,由於非屬公部門,因此也可引進「非公務員」,並且不受《政府採購法》限制。「如此一來,問題幾乎解決一大半。」王儷玲說。她以韓國為例,因為可以引進「非公務員」,所以國民年金公團是從外部招攬專業人士成為轄下「基金管理中心」主力;此外,由於不受《政府採購法》限制,委外操作對象的選擇及費用,也能回到專業導向。

以二○○一年至一○年的十年期間來看,韓國國民年金公團平均每年繳出將近七.三%的報酬率,即使是在全球股災的○八年,整體績效亦僅小賠○.二%,近乎損益兩平。

據了解,○五年勞退新制上路前,學者一度積極建議採取行政法人制,但在立法院受阻,理由是「難以監督」。不過,透過制度的調整,不難解決行政法人的監督問題。

以韓國國民年金公團為例,雖然高度自主,但每月收支與基金管理必須向衛生福利部報告,再由國家議會監督。此外,同樣是以投資、人才運用高度自主而著稱的美國加州公務員退休金,則是透過極度完整的資訊揭露取信於民。

依目前作法,勞保、勞退、退撫均僅公布十大持股,以及「已出清股票」,但加州公務員退休金則是「完全公開」,包括目前手中持有的證券名稱、持有股數、帳面價值及市場價值等,所有明細完全揭露。在研考會於去年七月的報告中特別強調:退休基金資訊揭露都不夠完整,若要贏得信賴,或可借鏡加州公務員退休金制度。

不過,亦有專家指出,台灣退休金管理無法走向行政法人化的關鍵,還是在於政府心態,「有一大筆錢握在手上太好用了,舉例來說,隨時可以調度資金進場護盤。」他強調,只要政府調動退休基金護盤,無論結果是賺是賠,都代表政府是把退休基金當成政策工具,而不是用「尊重專業」的心態來照顧民眾的退休老本。

「退休金管理的問題是不專業,答案也很簡單,就是導入專業。」王儷玲強調,明年一月起,隨勞委會改制勞動部,勞保、勞退、國民年金等將整併為「勞動基金」,「只有併在一起是不夠的,人力、專業未提升,就算錢變多,仍不能應付當前複雜多元的投資環境;沒有更懂市場的人參與,還是有可能會被壞老鼠騙走百姓的退休金。」