編按:2025年對高股息ETF投資人來說並不好過。表面上領到穩定配息,實際卻不少人陷入「賺股息、賠價差」的窘境。究竟哪些高股息 ETF真正撐過了2025年?哪些只是靠配息硬撐總報酬?

財經Youtuber棒棒的理財失控週記整理台股23檔高股息ETF 2025年全年績效,從股價漲跌、配息表現到含息總報酬全面比較,並分析0056、00934、00701等4檔績效領先標的,以及00919是否仍適合續抱,帶你看懂2026年高股息ETF該怎麼挑。

回顧2025 年高股息ETF的績效,可以說是一片慘澹。2023與2024年超高績效的光輝不再,取而代之的是「賺股息、賠價差」的窘境。許多國人最愛的熱門高股息ETF跌落神壇,也讓投資人開始思考:2026年,高股息ETF還能繼續持有嗎?又該如何布局?

高股息ETF的演進:從單純配息到複雜策略

近幾年,高股息ETF不斷推陳出新,設計也越來越複雜。

第一代是傳統型高股息,邏輯相當單純,追求「誰發的錢多就選誰」,例如0056。

第二代則開始加入低波動、ESG、低碳等過濾條件,希望在配息之外,兼顧風險管理。

第三代走向策略型、主題化設計,納入「填息率」、「夏普值」、「本益比便宜」、「外資認同度」、「等權重」等選股邏輯。

最新一代則是主動式管理,2025年甚至出現了主動式高息ETF,不再只是機械式追蹤指數,而是由經理人主動操作。

這一連串的演進,其實反映了台股市場的需求,也考驗著投信在這個「淺碟市場」中的商品設計能力。

低波動、ESG、科技型...23檔高股息分為6大類

目前台股的高股息ETF,被動型共有23檔,大致可分為6大類,各自有不同代表標的與訴求。由於都是被動式設計,不論經理人如何看法,時間一到仍須依照指數規則換股。

不過2025年出現了主動式高股息ETF,例如安聯主動式高股息,透過經理人主動操作,交易相對頻繁、操作也更靈活。市場選擇愈來愈多,但績效表現卻讓人感到困惑。許多高股息ETF名稱相似、策略看似雷同,最終的投資結果卻可能天差地遠。

評估高股息ETF的黃金標準:不能只看股價

單純觀察股價漲跌,容易陷入誤區,無法反映投資全貌。高股息ETF在除息時,股價會扣除配息金額,因此必須將「領到的股息」加回「股價變動」,才能看出投資人真正的獲利。股價漲幅反映的是資本利得,股息則是現金收益。

總報酬,才是衡量投資組合真實成長的黃金標準,它揭示了你的資金究竟為你賺了多少。

接下來,便依照這三個面向,檢視2025年所有台股高股息ETF的全年績效:

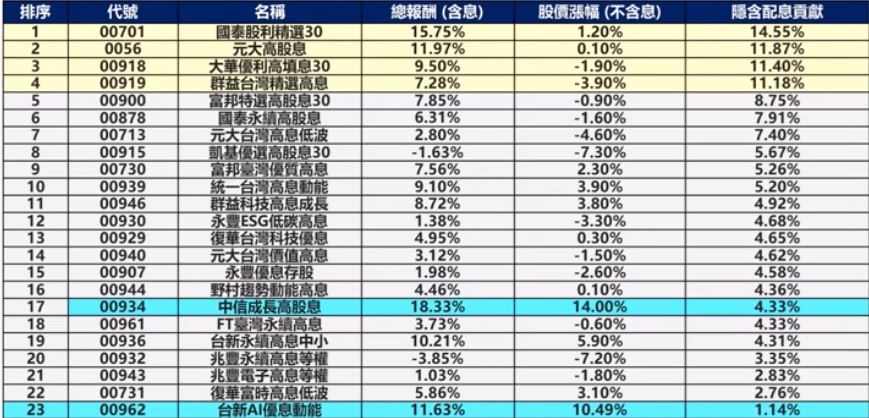

2025年高股息ETF--含息總報酬表現

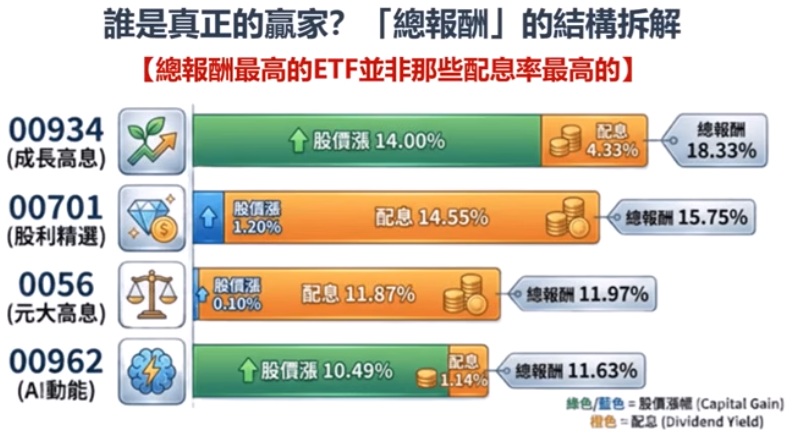

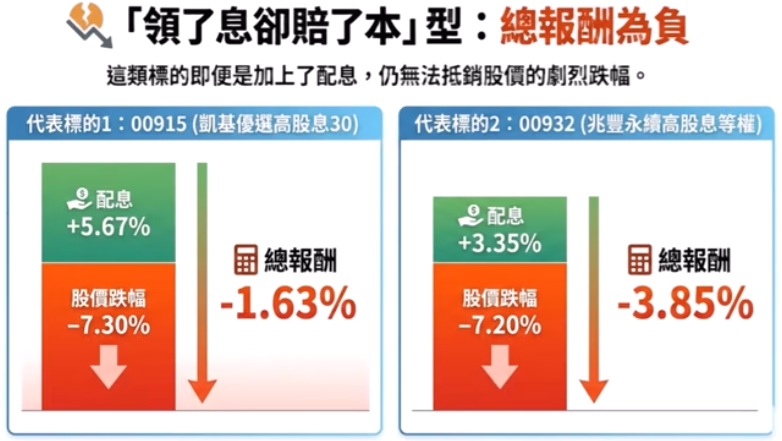

從23檔含息總報酬來看,只有00932與00915為負值,其餘21檔皆為正報酬。但即便同樣被歸類為高股息ETF,績效落差仍相當巨大,最高達18.33%,最低則為-3.85%。

排名第一的是00934,這是一檔具備「成長性」基因、爭議性極高的ETF,過去曾暴力配息、又暴力縮息,表現極不穩定,如今卻成為2025年的贏家。

榜單前段的ETF多半與科技產業高度相關,例如00962、00946,反映2025年台股漲幅仍高度集中在AI與半導體供應鏈;反觀榜單後段,許多標榜「低波動」、「等權重」、「永續低碳」的 ETF,如 00713、00930、00932,報酬率明顯偏低,甚至為負。

高股息ETF含息總報酬排行

2025高股息ETF--拿掉配息後的「素顏績效」

若只看股價漲幅(不含息),23檔ETF中有12檔在2025年股價為負。第一名仍是00934,墊底依舊是00932與00915。

市場兩大國民標的00878與00919,在不計股息的情況下,股價同樣呈現下跌,顯示高人氣並不等同於資本增值能力。

高股息ETF不含息總報酬排行

0056、00918、00919...配息王的真相

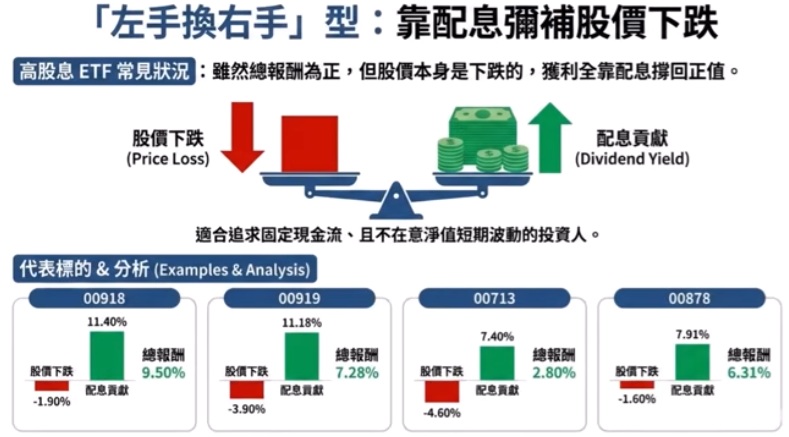

在配息表現上,00701、0056、00918、00919繳出10%以上的成績單,堪稱四大支柱。然而,這些ETF的股價漲幅多為負值或僅微幅上漲,代表總報酬幾乎完全由配息撐起。

這正是典型高股息特徵:適合需要穩定現金流、且不介意股價停滯的投資人。相對地,00962配息貢獻最低,但總報酬卻名列前茅。

高股息ETF隱含配息一覽

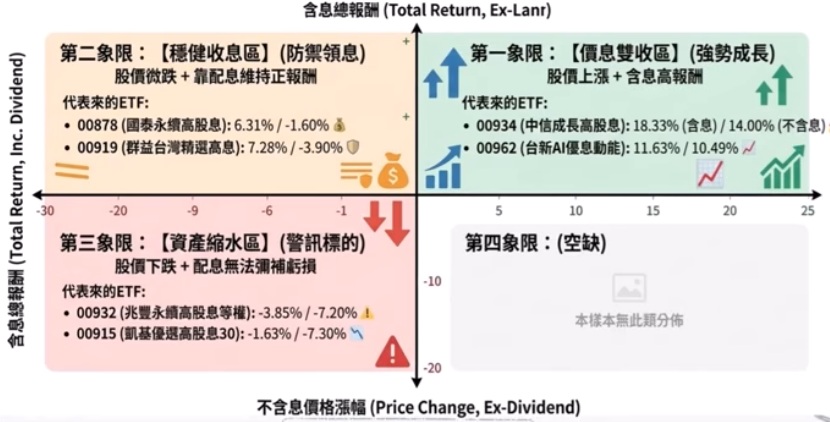

將所有數據交叉比對後,可以歸納出三種樣態:息利雙收、左手換右手、資產縮水。

1.息利雙收型

代表標的是 00934、00962、00701。三檔總報酬皆為正數,結構同時來自資本利得與現金配息,非單一來源。

2.左手換右手型

這類ETF股價本身下跌,完全仰賴高配息抵銷損失,扣除配息後帳面資產其實縮水。代表標的包括00918、00919、00878、00713。

3.墊底型

00932與00915總報酬皆為負,但00915的抗跌性相對較佳,損失幅度不到00932的一半,且配息較高,能抵銷部分資本利損。

同樣主打科技與成長 總報酬卻差一大截

00962、00946、00929同樣打著科技旗號,但因選股邏輯不同,績效出現明顯分化:00962側重AI成長動能;00946試圖在成長與股息間取得平衡;00929則偏向價值型、收息型科技股。

不是00919、00918...2025年4大贏家

2025年共有4檔勝出:00934、00701、0056、00962。高報酬來自兩條不同路徑:

強勢股價動能:如 00934、00962,配息低,但股價大漲帶動總報酬。

極致配息策略:如 00701、0056,股價幾乎不動,靠高配息拉高總報酬。

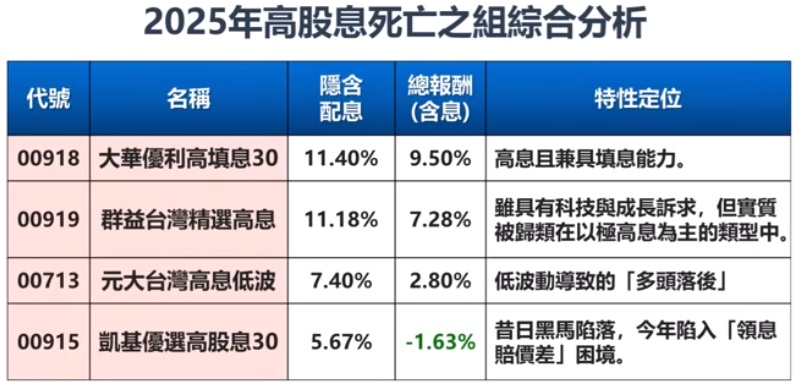

00919、00918、00713...死亡之組拚績效

從2025年實際表現來看,00918最穩,具備高配息與填息能力;00919偏向極高息型;00713因低波動特性,在多頭中表現落後;00915則由黑馬淪為墊底,陷入「領息卻賠價差」。

若將2023~2025年綜合比較,績效分化極為劇烈:2023年為AI推動的大豐收年;2024年回歸穩健;2025年則出現全面警訊。

即便名稱相似,如00939與00944,總報酬仍可能差距近一倍。投資人不能只看「高息、低波、永續」等關鍵字,而必須深入理解指數編製規則。真正優質的標的,應具備強大的填息動能,而非只是把本金拆分返還。

結論與個人配置策略

新一代ETF試圖納入AI、動能與成長因子,但高股息投資絕非買了就放。若長期貼息且無法修復,應考慮轉換至具產業競爭力的標的。

在AI持續主導的背景下,市值型標的更能完整吃下市場效率紅利。2026年個人對高股息採取擱置不加碼策略,重心轉向主動式ETF與基金,以追求超額報酬。以上,便是我對2025年高股息ETF績效大健檢的完整分析與心得分享。

本文已獲作者授權轉載

※ 本網站及作者所提供資訊僅供參考,投資人應自行承擔投資風險及投資結果。

_20260120142221.jpg_1140x855.jpg)

_20260116165645.jpg_280x210.jpg)

_20260102101116.jpg_280x210.jpg)

_20251229163635.jpg_280x210.jpg)